L’insolvabilité : le moyen de se sortir de la dette

L’insolvabilité est toujours une étape difficile, tant pour les entrepreneurs et leurs employés que pour les partenaires dont les factures ne sont pas payées. Mais l’insolvabilité ne signifie pas nécessairement le pire. Contrairement à la liquidation qui vise toujours à une suppression complète de l’entreprise, la procédure d’insolvabilité offre la possibilité de restructurer l’entreprise. L’objectif principal est de régler les impayés au cours des opérations commerciales courantes et de poursuivre l’activité (éventuellement avec de nouveaux propriétaires).

Qu’est-ce que l’insolvabilité ? Définition et explication

Le terme insolvabilité est dérivé du mot latin solvere (« payer »). Il désigne la situation d’une entreprise ou d’un particulier lorsqu’elle n’est plus en mesure de régler les impayés parce que les dépenses ne peuvent plus être couvertes par les revenus. Cela peut être dû, par exemple, à de mauvais investissements, à un risque commercial mal évalué ou à des erreurs dans le fichier du calcul du prix. Cependant, un changement général du marché de la vente ou des crises économiques peuvent également conduire les entreprises à l’insolvabilité.

L’insolvabilité est une impossibilité urgente ou imminente à payer, d’une entreprise ou d’un particulier. Elle se caractérise par le fait que les dettes ou engagements envers les créanciers ne peuvent plus être réglés immédiatement ou dans un avenir proche. Ceci s’explique par le fait que les dépenses nécessaires dépassent en permanence le revenu (attendu).

La loi française distingue deux types de faillite :

- la faillite des entreprises est encadrée par la loi de sauvegarde des entreprises

- la faillite personnelle est définie par les articles L. 653-1 à L. 653-11 du Code de commerce

Cet article traite essentiellement du 1er cas, applicable à toutes les entreprises.

Causes possibles d’insolvabilité

L’insolvabilité d’une entreprise peut être causée à la fois en interne et en externe. Les causes internes comprennent tout ce qui peut être attribué à des erreurs dans la gestion ou la planification de l’entreprise, par exemple :

- les coûts de production ont été sous-estimés ;

- le financement n’était pas suffisamment assuré ;

- l’expansion était trop importante ;

- des processus importants au sein de l’entreprise étaient mal organisés ou délibérément manipulés.

Dans le cas de causes externes, une entreprise devient insolvable sans qu’il y ait faute de sa part. Cela peut se produire, par exemple, à la suite d’une crise économique ou lorsque des clients ou partenaires commerciaux importants sont eux-mêmes insolvables ou sont même liquidés sans qu’il soit possible de régler correctement les créances en attente.

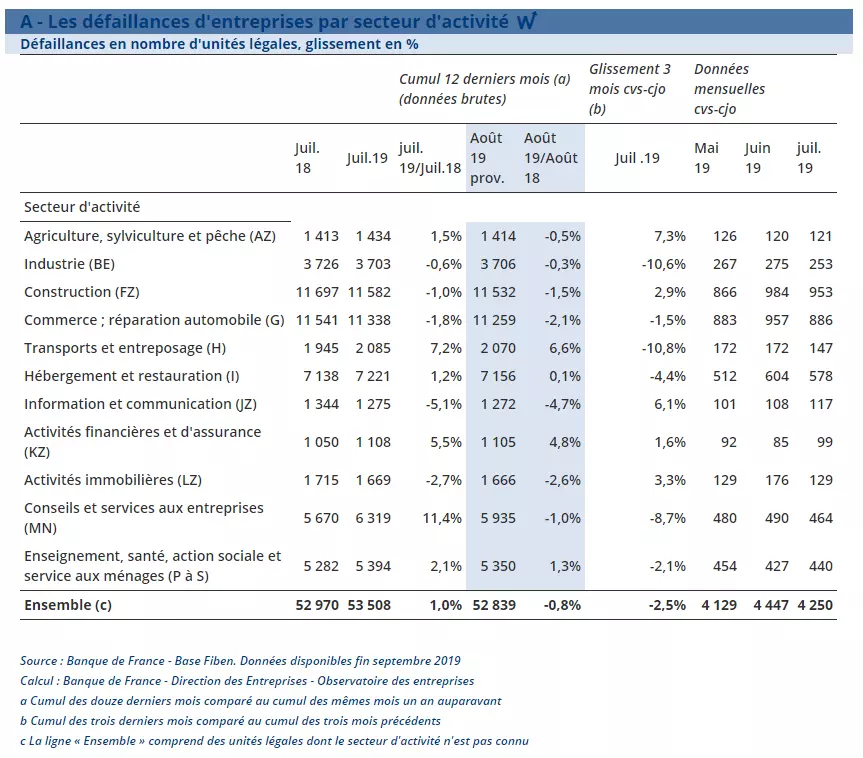

Ce dernier cas se produit souvent dans des entreprises qui dépendent fortement des fournisseurs et/ou des importations de matières premières, telles que les industries de construction, qui ont connu en 2019 le plus fort taux de faillites en France.

Quand une entreprise devient-elle insolvable ?

Certains signes indiquent qu’une entreprise se dirige vers la faillite. Si, par exemple, l’entreprise a régulièrement besoin dépôts privés des fonds propres du propriétaire, la ligne de crédit est régulièrement augmentée, les paiements sont retardés sur une période plus longue, la production est de plus en plus ralentie et de nouvelles acquisitions et les frais de personnel doivent être économisés, ce qui indique clairement une faillite proche.

Options pour éviter l’insolvabilité

L’insolvabilité (ou la menace d’insolvablité) d’une entreprise ne doit pas nécessairement se solder par une procédure d’insolvabilité. Auparavant, des négociations sont menées avec les créanciers pour déterminer si l’insolvabilité peut être évitée.

Les moyens d’éviter l’insolvabilité seraient, par exemple, les suivants :

- remise de dette (soit du montant total, soit des montants partiels) ;

- prolongation des délais de paiement ;

- accord sur les paiements échelonnés (Ceci est particulièrement utile si l’entreprise ne connaît que temporairement des difficultés de paiement et qu’il faut s’attendre à une évolution positive de sa situation financière.) ;

- acceptation d’un partenaire qui apporte une contribution à l’entreprise.

Dans tous les cas, il est important pour les entrepreneurs de faire face aux difficultés financières de l’entreprise le plus tôt possible et de chercher des solutions. Si l’administrateur délégué d’une société ignore les difficultés de paiement de l’entreprise pendant trop longtemps ou les dissimule même délibérément, il y a un risque que des poursuites soient intentées pour retarder l’insolvabilité. Si la demande d’ouverture d’une procédure d’insolvabilité est déposée trop tard, elle peut être sanctionnée par des amendes et des peines de prison.

Les procédures d’insolvabilité les plus courantes

Les procédures d’insolvabilité sont menées dans le strict respect des dispositions légales. Il existe une distinction entre les entreprises et les entrepreneurs :

- si une entreprise peut être sauvée ou que son activité est viable, il est possible de restructurer les dettes, en accord avec les créanciers, afin de protéger l’entreprise et de préserver les emplois. Dans le cas contraire, elle doit être mise en liquidation ;

- les entrepreneurs peuvent solliciter une procédure comportant un plan de remboursement ordonné de leurs dettes ; ceci est une garantie qu’ils ne sont pas en faillite personnelle et qu’ils seront en mesure, à l’avenir, de créer de nouvelles entreprises.

Étape 1 : demande d’ouverture d’une procédure d’insolvabilité

Le règlement n° 1346/2000 (du 29 mai 2000) relatif aux procédures d’insolvabilité, qui s’appliquait depuis 2002 dans les États membres de l’Union européenne (à l’exception du Danemark), a été remplacé par le règlement n° 2015/848/UE du 20 mai 2015, en vigueur depuis le 26 juin 2017.

Dès que les créanciers ou le débiteur lui-même considèrent qu’un motif d’insolvabilité est rempli, il est possible de demander l’ouverture d’une procédure d’insolvabilité.

Pour une demande d’ouverture d’une procédure d’insolvabilité, qu’elle soit principale ou secondaire, le débiteur doit donc fournir les documents listé dans les articles R621-1, R631-1 et R640-1 du code de commerce, concernant respectivement la sauvegarde, le redressement et la liquidation judiciaire.

La demande est ensuite examinée par un juge de l’insolvabilité ou un expert mandaté par le tribunal. Le tribunal vérifie s’il y a encore suffisamment d’argent dans l’entreprise pour financer le traitement de la procédure d’insolvabilité et pour régler les dettes (en tout ou en partie). Si cet examen est positif, la procédure d’insolvabilité est ouverte.

Si les conditions nécessaires à la procédure d’insolvabilité sont réunies, une décision d’ouverture est prise et rendue publique.

Étape 2 : désignation de l’administrateur de l’insolvabilité

Dès que la procédure d’insolvabilité a été ouverte grâce à l’annonce publique du tribunal, celui-ci désigne un administrateur d’insolvabilité. Cet administrateur dirige et supervise toutes les étapes nécessaires et convient avec l’entreprise des mesures à prendre dans l’intérêt de toutes les parties concernées. L’administrateur judiciaire s’efforce en particulier de sécuriser et de préserver les actifs de l’entreprise. Enfin, il détermine la charge exacte de la dette de l’entreprise et les actifs concernés par la procédure d’insolvabilité, c’est-à-dire les actifs disponibles pour régler les dettes.

Étape 3 : convocation de l’assemblée des créanciers

L’assemblée des créanciers est d’abord convoquée par l’arrêt déclarant la faillite de l’entreprise. Cette assemblée peut élire un comité de créanciers composé de trois membres, chargés de suivre l’évolution de la procédure d’insolvabilité.

Tous les créanciers ont la possibilité de produire leurs créances, et de déposer leurs documents au greffe des faillites. Elles doivent être produites par écrit et indiquer le type de créance et leur cause, dans un délai d’un mois à partir de la publication de l’arrêt de la faillite au Bulletin des publications judiciaires de la Caisse des juristes. Si une créance n’est pas produite dans ce délai, le créancier peut faire opposition et demander que sa créance soit admise ultérieurement par le tribunal de la faillite.

Étape 4 : déroulement de la procédure d’insolvabilité et distribution des actifs

L’étape suivante consiste à régler les engagements en cours de l’entreprise. Cela signifie que tous les contrats existants sont revus et que les obligations qui en découlent sont examinées. Dans ce cas, l’administrateur décide, en collaboration avec les partenaires, si lesdits engagements peuvent encore être remplis ou si les contrats peuvent être résiliés.

L’administrateur liquide les actifs concernés par la procédure d’insolvabilité en espèces qui peuvent ensuite être distribuées aux créanciers. La liquidation peut avoir lieu par la vente ou la vente aux enchères d’actifs ou d’équipements d’usine tels que des machines de production.

Si l’entreprise est vendue à un nouveau propriétaire, le produit de la vente est également versé à la masse de l’insolvabilité.

Une fois cette dernière étape terminée le tribunal réexamine le bon déroulement de la procédure et, en l’absence d’objections, décide de clôturer la procédure d’insolvabilité.

Veuillez prendre connaissance des mentions légales en vigueur sur cet article.