Constituer des provisions, les comptabiliser et les solder dans le bilan comptable

En tant qu‘entrepreneur, vous devez remplir vos obligations comptables et présenter aux impôts chaque année un bilan en comptabilité à partie double. Une comptabilité complète implique également de constituer et de solder les provisions correctement. Alors quelle est la marche à suivre en ce qui concerne les provisions ? Voici nos explications pas à pas.

À quoi correspondent les provisions ?

Les provisions sont définies ainsi par l’article 212-3 du Plan Comptable Général : « une provision est un passif dont l’échéance ou le montant n’est pas fixé de façon précise ». Les provisions correspondent donc à des charges probables, c’est-à-dire des montants qui devront probablement être dépensés dans le futur, mais sans que leur date ou leur montant ne soit encore déterminé. Il s’agit donc d’une opération incertaine correspondant à l’estimation d’un risque éventuel, et calculé selon le principe de précaution.

La provision comptable est en général comptabilisée en fin d’exercice, c’est-à-dire à la fin de l’année, et en conséquence d’évènements qui ont eu lieu au cours de l’année, et qui sont susceptibles d’engendrer des dettes dans le futur. Elle constitue un passif pour l’entreprise, autrement dit une somme négative qui correspond à une dépense et sera déduite du résultat final. Lorsque l’on rédige un bilan comptable annuel, il s’agit d’établir une provision à laquelle on attribue la valeur estimée des coûts futurs. Pour comptabiliser une provision il faut que deux critères soient réunis :

- Une obligation à l’égard d’un tiers

- La probabilité forte qu’une dépense au bénéfice de ce tiers (sans contrepartie pour l’entreprise) intervienne dans le futur

Il existe plusieurs types de provisions selon la nature des coûts. Elles correspondent à des subdivisions de la classe 15 du PCG :

- Compte 151 : provisions pour risques

- Compte 153 : provisions pour pensions et obligations similaires

- Compte 154 : provisions pour restructurations

- Compte 155 : provisions pour impôts

- Compte 156 : provisions pour renouvellement des immobilisations

- Compte 157 : provisions pour charges à répartir sur plusieurs exercices

- Compte 158 : autres provisions pour charges

Comment comptabiliser les provisions au bilan comptable et les solder

En raison de leur nature incertaine, les provisions portées au bilan comptable doivent être justifiées et argumentées par des calculs fiables et individualisés.

Les principes fondamentaux du bilan comptable

Pour enregistrer correctement les provisions au bilan comptable, il est essentiel de bien en comprendre les grands principes :

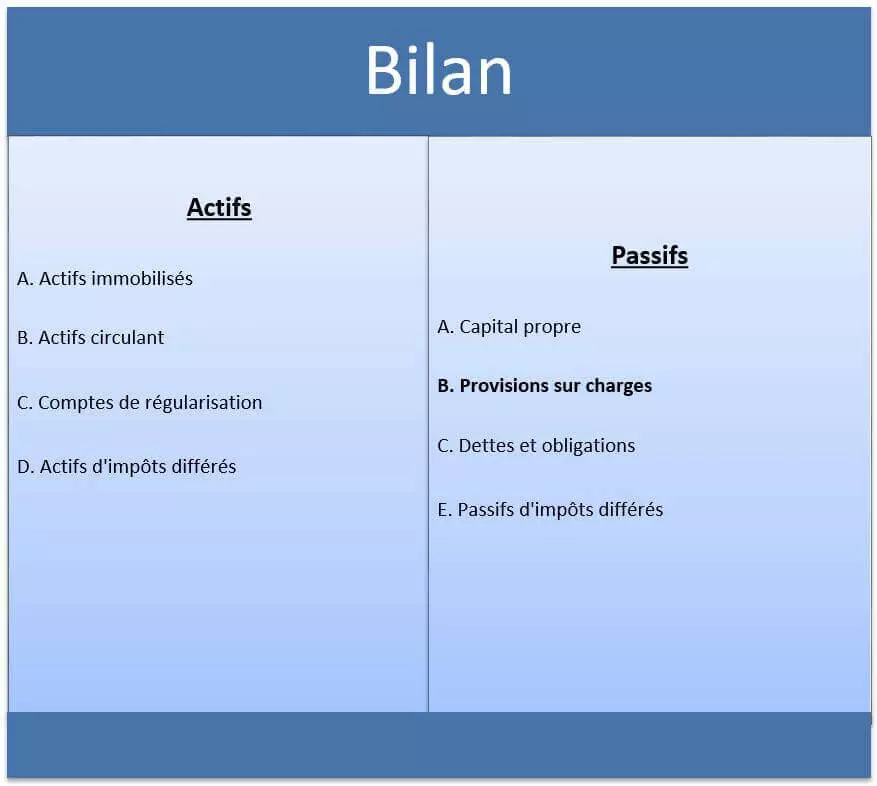

1. Le bilan est fondé le principe d’actifs et de passifs :

- Les actifs correspondent à des éléments ayant une valeur économique positive pour l’entité, c’est-à-dire créant des ressources, qu’elles soient générées lors de la rédaction du bilan ou dans le futur.

- Les passifs rassemblent les éléments à valeur négative pour l’entreprise, c’est-à-dire une sortie de ressources, immédiate ou à plus long terme. C’est à cette catégorie qu’appartiennent les provisions.

- Il doit toujours y avoir une correspondance entre les actifs et les passifs, c’est-à-dire que pour chaque crédit un compte passif doit être débité et pour chaque débit un compte actif doit être crédité.

2. Le bilan comptable est divisé en deux colonnes : les actifs à gauche et les passifs à droite

- Les rentrées d’argent sont créditées dans la colonne des actifs à gauche

- Les dépenses et les débits sont inscrits dans la colonne des passifs à droite

Inscrire les provisions au bilan

Dans la mesure où il s’agit de sommes qui devront être dépensées sans contrepartie pour l’entreprise, les provisions figurent dans la colonne des passifs.

Dans le cas où la sortie de ressource est éventuelle, la provision est enregistrée seulement dans l’annexe du bilan.

Comment comptabiliser des provisions

Exemple de provision 1 :

Commençons par un exemple juridique, dans lequel une entreprise devra peut-être verser un certain montant de dommages et intérêts. Le verdict n’est pas encore rendu au terme de l‘exercice de l’année (soit le 31 décembre) : il faut néanmoins comptabiliser une provision dans le bilan comptable, destinée à couvrir le montant que la société aura à verser, estimé à 14000 euros. Comment procéder dans ce cas ?

Les provisions appartiennent au passif du bilan, tandis que les rentrées d’argent appartiennent à l’actif. Mais dans la mesure où une provision constitue une somme mise de côté pour faire face à des futures dépenses (ici, les frais judiciaires de 14000 euros), elle est d’abord comptabilisée dans la colonne des crédits.

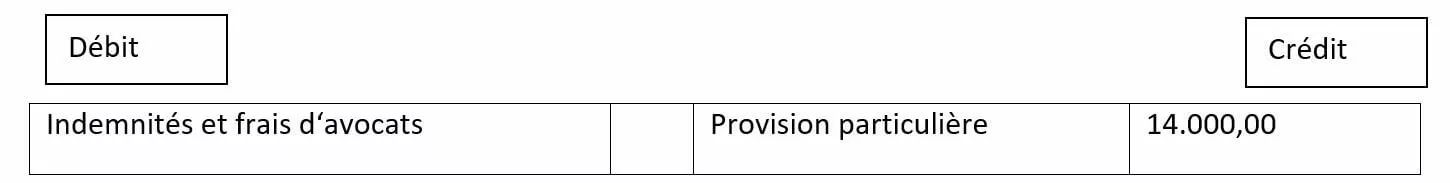

Comptabilité au 31.12.2017

L’entrée d’argent de 14 000 € se trouve donc dans la colonne des crédits, sous l’intitulé « provision particulière ». Dans la colonne des débits sont mentionnés les « indemnités et frais d‘avocats »

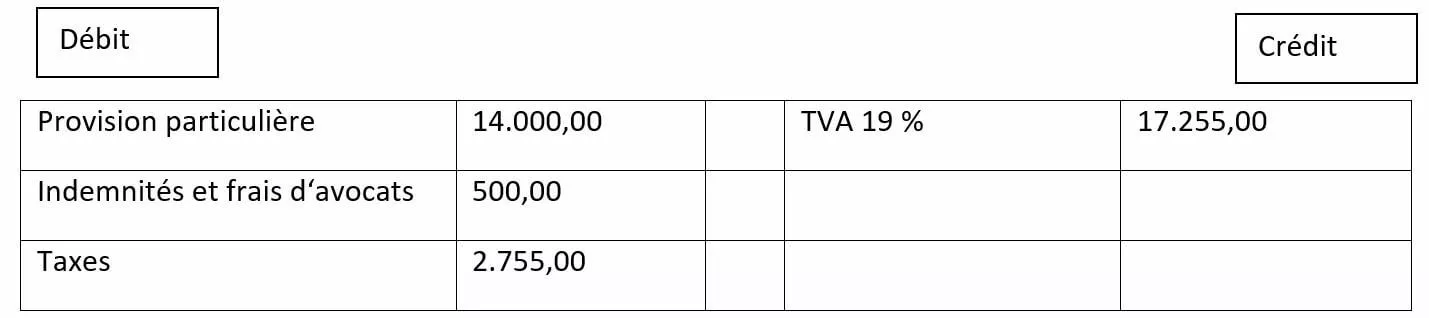

En avril 2018, la procédure est achevée, et vous devez payer un montant s’élevant à 17 225 €. Il s’agit donc d’ajuster l’équilibre des comptes. Voici comment procéder :

Comptabilité en avril 2018

Dans la mesure où le jugement a été rendu et que vous connaissez la somme qu’il vous incombe de payer, il n’est pas nécessaire de garder la provision, mais au contraire de la dépenser à cette fin : il faut donc inverser l’état actuel et verser l’intégralité du montant de la provision, soit 14 000 €, sur le compte débiteur, et de l’inscrire dans la colonne de gauche. La somme totale à payer, taxes comprises, s’élève à 17 255 €, dont 2.755 € de taxes qui seront payées au Trésor Public ultérieurement et doivent donc être déduites de la facture dans l’immédiat.

17.255,00 Euro : 119 ∙ 100 = 14.500,00 Euro

Les résultats montrent que l’avocat vous demande la somme de 14 500 € nets, soit 500 € de plus que votre estimation. Il faut donc créditer un autre compte de dépenses (en débit) avec l’intitulé « Indemnités et frais d‘avocats » et préciser cette différence de 500 €. Votre provision est donc soldée et les montants s’équilibrent.

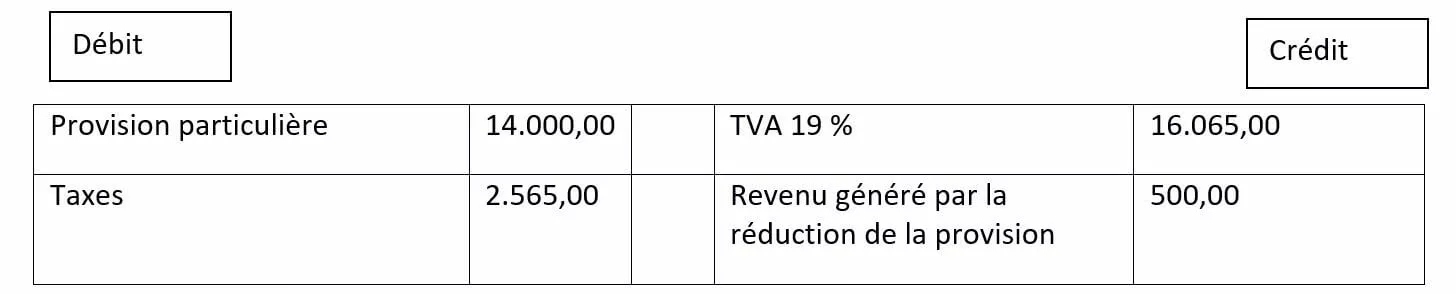

Exemple de provision 2 : que se passe-t-il dans le cas où le montant de la facture que vous recevez est inférieur à votre estimation ? Supposons que les coûts juridiques s’élèvent à 16 065 €. Dans ce cas, votre comptabilité serait ainsi rédigée :

Comptabilité au 31.12.2017

Comptabilité en avril 2018

Dans ce cas, la comptabilité au 21.12.2017 reste la même. Durant l’année calendaire 2017, vous estimez toujours que vous devrez payer en 2018 une facture de 14 000 €. En avril, vous recevez ladite facture, dont le montant s’élève à 16 065 € taxes comprises. De même, vous devrez solder la provision en la transférant sur un compte débiteur. Les taxes s’élèvent ici à 2.565 €.

Une fois les taxes payées, vous ne devez à l’avocat que la somme de 13 500 € nets, soit 500 € de moins que ce que vous aviez calculé en 2017. Il faut donc inscrire cette valeur comme un revenu dans la colonne des crédits, sous l’intitulé « Revenu généré par la réduction de la provision ». Votre revenu a donc augmenté de 500 €.

Veuillez prendre connaissance des mentions légales en vigueur sur cet article.