Calcul des flux de trésorerie : le tableau de financement en détail

Le calcul des flux de trésorerie est un processus de calcul, composé d’encaissements et de décaissements. La question mise en avant ici est de savoir comment les ressources financières d’une entreprise ont changé au cours de la dernière année. Le but de ce relevé est de présenter tous les fonds accumulés d’une entreprise et leur utilisation, de manière transparente. Ce tableau de financement fournit des informations sur la capacité de l’entreprise à générer des excédents pour répondre à ses obligations de paiement et pour verser des dividendes aux actionnaires. En bref : le tableau des flux de trésorerie représente l’évaluation financière d’une entreprise.

Les liquidités composant une trésorerie comprennent l’argent liquide ainsi que ses équivalents pour une entreprise. Cela comprend les espèces, les dépôts bancaires auxquels l’entreprise peut accéder à tout moment. Les équivalents de trésorerie sont des moyens à court-terme. On retrouve des investissements financiers pouvant être soumis à des fluctuations mineures de valeur.

Explication du terme : calcul des flux de trésorerie

La notion « Calcul des flux de trésorerie » est à comprendre comme le terme anglais flow statement, ou encore tableau de financement. Il s’agit en fait d’un abus de langage au sens strict. Car en dehors des moyens de financement, le capital d’une entreprise comprend aussi en général des actifs matériels (immobilisations corporelles) comme des machines, du matériel technique, du terrain ou des immeubles, des équipements d’exploitation et véhicules qui ne peuvent être liquidés rapidement et qui sont liés sur le long-terme à l’entreprise. Le tableau des flux de trésorerie représente les augmentations et les diminutions des flux de trésorerie d’une entreprise et donc la variation des équivalents de trésorerie au fil du temps, ainsi que la cause de ces variations.

Calcul des flux de trésorerie : option ou obligation ?

L’établissement d’un tel tableau de financement n’est pas obligatoire en France mais il représente un outil efficace pour toute entreprise. Le plan comptable général recommande toutefois sa publication. De plus, ce document pourrait devenir obligatoire à l’avenir, en fonction des décisions adoptées par le comité professionnel de doctrine comptable (CPDC).

A l’échelle internationale, le tableau des flux de trésorerie fait partie des comptes annuels et est donc un document obligatoire. Il rejoint donc la liste des documents obligatoires, avec le bilan, le compte de résultat et l’état de l’évolution de la situation financière. La norme IAS 7 définit les règles de présentation d’un tel tableau de financement.

Utilité d’un tableau de financement

Ce tableau des flux de trésorerie est un très bon indicateur pour les actionnaires, dirigeants et autres pour analyser la gestion de l’entreprise, sa liquidité ainsi que sa solvabilité. Cette analyse porte aussi bien sur le passé et les causes d’une situation que sur des prévisions futures.

Il est aussi un instrument de comparaison utile entre entreprises. Ce calcul est en effet essentiel pour le calcul de la juste valeur. Mais le calcul des flux réels, c’est-à-dire excluant les fluctuations financières, s’avère être un outil de gestion intéressant et significatif.

Règles relatives à la présentation du tableau de financement

La présentation du tableau de financement se doit d’être structurée, et ainsi de séparer les activités d’exploitation, de financement et d’investissement. Le calcul de ce premier type d’activité peut se faire par méthode directe (à partir des flux) ou indirecte (résultat ajusté avec les transactions non monétaires et flux d’investissement et de financement). Dans chacune de ces catégories, on évalue les encaissements et les décaissements.

Au niveau international, ce sont les normes d’information financières IFRS publiées par l’International Accounting Standards Board (IASB) qui sont en vigueur.

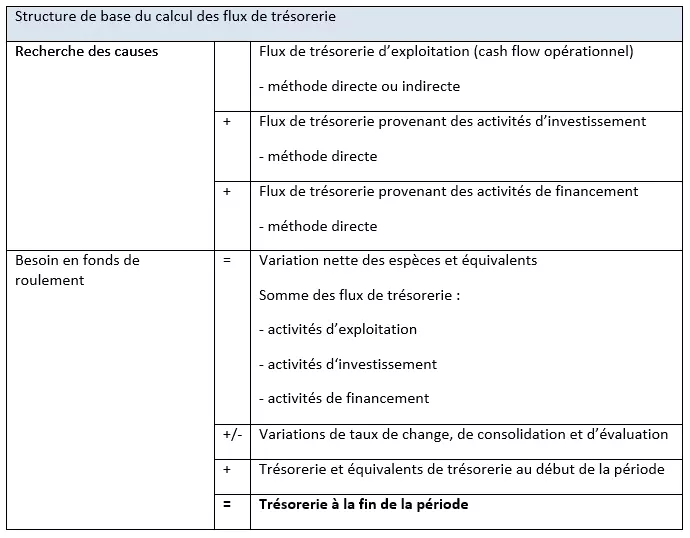

Structure de base du calcul des flux de trésorerie

Le calcul des flux de trésorerie montre comment les équivalents de trésorerie ont évolué dans une période de facturation donnée avec les encaissements et décaissements financiers constatés.

Le calcul est effectué verticalement et comprend deux parties de calcul :

- le calcul des origines

- les variations de trésorerie

Dans la première partie du calcul des flux de trésorerie, le calcul des origines permet de comparer la source et l’utilisation des ressources d’un compte de résultat. On retrouve ainsi les trois différentes catégories :

- flux de trésorerie provenant des activités d’exploitation

- flux de trésorerie provenant des activités d’investissement

- flux de trésorerie provenant des activités de financement

Au sein de ce format d’activités en trois parties, les encaissements et décaissements bruts sont énumérés. Parmi les revenus attendus, on ne calcule pas les dépenses compensées au même but d’utilisation. De cette manière les dépenses et entrées sont de la plus haute transparence (dépenses : méthode indirecte). Une trésorerie positive ou négative ressort pour chaque domaine d’activité, ce qui indique soit un excédent de capital soit un déficit.

Tandis que les flux de trésorerie pour les activités d’investissement et de financement d’une entreprise doivent être présentés selon la méthode dite directe, l’entreprise peut choisir librement de présenter les flux de trésorerie provenant des activités d’exploitation directement ou indirectement. Les deux méthodes diffèrent principalement dans la façon dont l’excédent ou les pertes sont déterminées.

- Méthode directe : avec la méthode directe, les excédents et déficits sont calculés en prenant toutes les entrées d’argent en espèce (par exemple les ventes comptabilisées, produits de participation, cessions d’actifs, revenus sur intérêts, subventions) ainsi que toutes les sorties d’argent effectives en espèces (coûts de matériels, salaires et cotisations, charges d’intérêts, impôts) séparément. Le solde des entrées et sorties nous donne les flux de trésorerie).

- Méthode indirecte : le point de départ de la méthode indirecte est le succès du bilan d’une entreprise (aussi appelé revenu net ou perte nette après impôt). Ce calcul est corrigé avec toutes les entrées et sorties des activités d’exploitation. On y trouve les amortissements ou augmentations de provisions ainsi que des imputations.

Le solde des flux de trésorerie provenant des activités d’exploitation, d’investissement et de financement est la variation globale des équivalents de trésorerie. Ce solde est calculé en deuxième partie du calcul des flux de trésorerie, avec les variations de capitaux propres. Le résultat est la variation de trésorerie et équivalents de trésorerie à la clôture de l’exercice comptable. Il est généralement corrigé en fonction des variations de taux de change, de consolidation et d’évaluation.

Le tableau suivant nous montre la structure de base du calcul des flux de trésorerie. Les données tiennent compte du standard international IAS7.

IAS 7 ne met pas explicitement l’accent sur la pertinence des chiffres comparatifs. Voici une recommandation issue du chapitre « Utilisation des informations des flux de trésorerie » (IAS 7.5) : « l’historique des informations relatives aux flux de trésorerie est souvent utilisé comme indicateur du montant, du moment et de la probabilité d’évolutions de futurs flux de trésorerie ».

En somme, ces informations permettent de faire ressortir la capacité d’autofinancement d’une entreprise (CAF) ou encore le besoin de liquidités d’une entreprise pour assurer la pérennité de son activité : on appelle cela le besoin en fonds de roulement (BFR). Découvrez en plus sur ces notions de base liées aux flux de trésorerie.

Veuillez prendre connaissance des mentions légales en vigueur sur cet article.